Por: Rigoberto Borrego Merodio*

A menudo pensamos que las decisiones financieras que se toman en las empresas todos los días siguen una estrategia clara y correcta, que apunta a maximizar su valor.

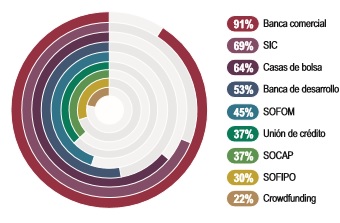

Sin embargo, es sorprendente que, en cuanto a fuentes de financiamiento se refiere, el 91% de las empresas conocen la opción tradicional de la banca comercial, pero sólo 22% de ellas conocen el crowdfunding.

De acuerdo a lo que dice la Comisión Nacional Bancaria y de Valores en la recién publicada Encuesta Nacional de Financiamiento de las Empresas ENAFIN 2018, en México el conocimiento que tienen las empresas acerca de las instituciones financieras que son fuente de financiamiento es muy bajo:

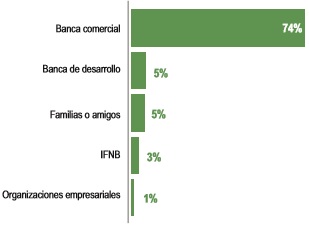

El mismo documento dice que las fuentes de financiamiento son:

Cuando vemos este tipo de estadísticas, observamos con preocupación la enorme necesidad de que los encargados de la estrategia financiera en las organizaciones conozcan los principios básicos de las finanzas y los apliquen. Hoy más que nunca existe la necesidad de estar actualizándose continuamente, de tener más y mejores opciones, pues es inconcebible que se desperdicien oportunidades por no conocerlas.

Esto me lleva a algunas reflexiones. La primera, si la empresa desconoce las fuentes de financiamiento es muy posible que pierda oportunidades de mejores condiciones en términos de monto, plazo y tasa de interés.

Mientras mayores costos de financiamiento tenga, el propio flujo de efectivo de la empresa permitirá pagar por menor monto de crédito o tendrá que pagar en un mayor plazo, así se relacionan estas variables financieras. Si al tener más opciones se puede mejorar el costo, eso implica que se podrán obtener más recursos o reducir los plazos de financiamiento, estos son beneficios que cualquier empresario busca de forma continua.

En segundo término, me parece sorprendente que las propias fuentes de financiamiento, con los canales de comunicación que existen hoy en día, no estén presentes en la mente de los actores empresariales para presentarse como opciones que les representan beneficios tangibles e inmediatos.

Una tercera reflexión está relacionada con la idea de “los que conocen las opciones al final no las usan”, eso habla de desconfianza. Es decir, si la empresa no solicita otro tipo de financiamiento es porque prefiere hacer lo que siempre ha hecho en vez de “arriesgarse” por otra opción. Es verdad que cambiar los hábitos financieros de las organizaciones resulta muy difícil.

Una cuarta idea es, por supuesto, que las empresas piden crédito para crecer, para invertir en infraestructura o en tecnología, o para afrontar periodos de falta de flujo de efectivo esperando recuperarlos en el futuro. Si las empresas obtuvieran mayores montos habría mayor crecimiento, mayores inversiones en el futuro y mejoras para incorporar la tecnología adecuada. Además, los flujos de recuperación del financiamiento llegarían más pronto.

Esto revela la necesidad de una mucho mejor formación y preparación en las personas que toman las decisiones de financiamiento en las organizaciones; también nos devela la falta de compromiso de los propios profesionales para ser capaces de entregar sus conocimientos en beneficio de las empresas; nuevamente se observa que las organizaciones son lo que sus líderes son.

Necesitamos líderes que tengan conocimiento de todas las opciones de financiamiento para tomar mejores decisiones en beneficio de la empresa, de sus accionistas, de sus clientes, de sus empleados, de la sociedad. Indicadores simples nos dicen que hoy no los tenemos, ¿qué esperamos?

En México existen opciones del más alto nivel para complementar la formación financiera de nuestros líderes, existen también organizaciones que funcionan como redes de ayuda y formación. Hay que pensar muy seriamente en participar en ellas como una inversión de lo más redituable ante los resultados que nos muestran este tipo de encuestas.

*Rigoberto Borrego es director de la Licenciatura de Administración y Finanzas de la UP, campus CDMX